ベンチャー企業のバリュエーションはやっかい

株式価値算定の中でも、ベンチャー企業のバリュエーションは少々やっかいです。ベンチャー企業はスタートアップしたばかりの会社から、ある程度年数が経った会社でもせいぜい設立数年の会社が大半で、また足元では利益が出ていない会社が多いです。そのため、DCF法を使う場合でも、前提となる事業計画の評価が難しく、また割引率についても一定程度事業が安定している上場会社のマーケットデータをベースにした割引率は使えません。また類似会社比較法でEBITDA倍率やEBIT倍率を用いるにしても、そもそも類似性がない場合が多いですし、足元でEBITDAがマイナスの場合はそもそも類似会社比較法を使うことが困難となります。このようにベンチャー企業は一般的な事業会社で使われている評価方法が適用しにくいといった特徴があります。それでは、どのような評価方法が考えられるのでしょうか。

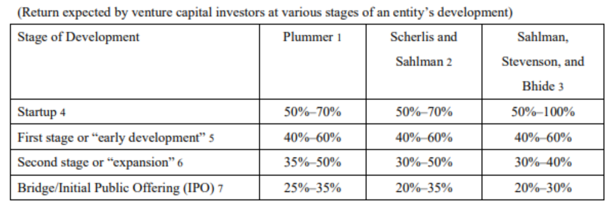

米国公認会計協会が公表したベンチャーキャピタルレート

この点、特に画一的な評価方法があるわけではないので各専門家が様々な視点から評価をしているのが現状ですが、1つの考え方としてベンチャーキャピタルの内部収益率をベースとした割引率を用いてDCF法を使うといった評価の考え方があります。下記の「ベンチャーキャピタルレート」という考え方です。

米国公認会計士協会が公表した、Practice Aid “Valuation of Privately-Held-Company Equity Series Issued as Compensation”では、ベンチャー企業を、設立直後のスタートアップ時からIPO直前の会社まで、4つのステージにカテゴライズし、その中でのベンチャーキャピタルの内部収益率を記載しています。これを割引率として、ベンチャー企業特有のテールヘビー(年々、高い成長率で事業規模が大きくなる)な事業計画を割り引き、株式価値を算出します。

しっかりした根拠をもって株価を説明する必要性

ベンチャー企業の株式価値算定は、ともすると数字遊びになってしまう側面が強い場合があります。しかしそれでも投資家や監査法人、証券会社等に株価を説明するためには何らかの根拠をもった数字で説明する必要があります。このような時に、上記のベンチャーキャピタルレートは一定程度の説明が可能となる指標と言えるでしょう。

この記事の執筆者

- この記事の執筆者

- 公認会計士 門澤 慎